许多人原本对自己的财务前景充满信心,却往往因隐藏的财务失误变得遥遥无期。在退休规划中,理解并避开这些常见陷阱至关重要,这不仅能助您避免犯错,更能让您探索提早退休的可能性。

退休准备就绪与否,并非仅由年龄决定。它取决于您过去数十年间的财务决策。有人可能年届65岁仍感准备不足,而另一些人却可能通过避开常被忽视的陷阱,更早实现财务自由。

以下是五个最常见的延迟退休财务陷阱,以及实用的规避步骤。

1) 低估未来开销

许多人认为退休后支出会大幅下降。虽然通勤等与工作相关的费用可能减少,但医疗保健、通货膨胀、房屋维修,甚至资助子女或年迈父母等其他开支通常会增加,这些都可能大幅消耗您的退休预算。

例子:一位退休者若以当前医疗费用做预算,而忽略了医疗通胀,其储蓄的消耗速度可能会远超预期。

如何避免:

-

制定一个切合实际的退休预算,涵盖必要及非必要支出。

-

将通胀因素(尤其是医疗、住房和旅行方面)考虑在内。

-

使用可靠的退休计算器或咨询财务顾问,模拟潜在情景。

-

保守估计有助于降低未来遭遇财务意外的风险。

2)起步太晚

复利的神奇效应需要时间才能显现。等到40或50岁才开始储蓄,意味着您需要投入多得多的资金才能达到相同目标。

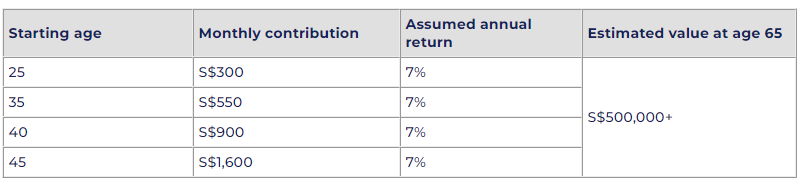

例子:假设年回报率为7%,从25岁起每月投资300新元,到退休时累积金额可能超过50万新元。若从40岁才开始呢?要达到同等金额,每月需投资超过900新元。

起步早晚的简单对比:此表清晰地展示了起步越晚,所需每月储蓄额就越高。

起步晚不意味着退休无望,只是道路更为陡峭。尽早开始能让复利为您更高效地工作。

3)背负过多债务

高息债务对退休计划的阻碍几乎超过其他任何因素。信用卡债务、个人贷款和高额房贷会削弱您的储蓄能力,并在晚年增加财务压力。

例子:一位退休者若仍需每月支付700新元的房贷,可能被迫提早动用退休储蓄,从而缩短其养老金的支撑时间。

如何避免:

-

在最大化投资之前,优先清偿高息债务。

-

考虑通过再融资或置换小户型来降低每月债务负担。

-

避免生活方式膨胀,不要仅仅因为能借到钱就增加负债。

-

无债一身轻地进入退休生活,能带来灵活性与内心安宁。

4)忽视投资增长

过度保守可能与过度冒险一样有害。将过多资金存放在低收益储蓄账户或定期存款中或许感觉“安全”,但这很难跑赢通胀。

例子:45岁的Joanne因害怕市场波动,将所有储蓄存入定存。10年后,她的储蓄增长了10%,但通胀却上涨了近30%。她的同事Daniel采用平衡的投资策略,部分配置股票,部分配置债券,并保留应急现金,其投资组合的增长则有效得多。

如何避免:

-

根据自身的风险承受能力和投资期限,构建一个多元化的投资组合。

-

临近退休时逐步降低投资风险,但不要完全放弃增长潜力。

-

定期进行资产再平衡,以确保与目标保持一致。

-

一个稳健的投资策略有助于让您的资金跟上不断上涨的生活成本。

5)未为长寿做好规划

我们的寿命比以往任何时候都长,这意味着您的退休储蓄需要支撑20到40年。

当今65岁的人,有近50%的几率活到90岁以上。未为更长的退休期做规划,会增加晚年资金耗尽的风险。

如何避免:

-

请以超出平均预期寿命为标准进行规划。

-

考虑年金或其他能提供终身保障收入的选项。

-

避免在退休初期过于激进地提取储蓄。

-

为长寿做好准备,才能获得长期的财务安全感。